Blockstream invierte USD 25 millones en equipos ASIC para minar bitcoin

La empresa desplegará los mineros en sus instalaciones de Estados Unidos y Canadá tras acordar con el fabricante MicroBT.

Leer másDetailsAnuncio: Tenemos nueva cuenta oficial en Instagram para seguir informándote del mundo cripto: @criptonoticiascom. Síguenos aquí.

Es el tema del momento, en cuanto a la red de Bitcoin y el precio de la criptomoneda BTC se refiere. Hablamos del halving, un evento programado en el código de Bitcoin que ocurre cada 4 años, aproximadamente, y pasará por tercera vez este año 2020. Ese evento, garantiza que cada 210.000 bloques minados en la red, la emisión de bitcoins se reduzca a la mitad.

La atención hacia el evento es tal, que en los últimos meses ha habido un incremento considerable en las búsquedas del término en Google. Incluso, en abril la popularidad del término en el buscador alcanzó máximos históricos.

Pero, ¿por qué tantas expectativas en torno al halving? ¿Este evento hará que los equipos de minería dejen de ser rentables? ¿Subirá el precio de bitcoin por una disminución de la oferta de BTC en el mercado? Estas y otras preguntas responderemos en este artículo, donde incluimos los detalles más importantes que debes conocer sobre el tercer halving de Bitcoin, previsto para mediados de este mes de mayo de 2020.

Lo primero que debes saber sobre el halving, es que se trata de un evento previsto desde el principio en el código de Bitcoin. Ese evento garantiza que cada 210.000 bloques minados en la red, las recompensas a los mineros sean reducidas a la mitad, tal como se puede ver en el glosario de CriptoNoticias. Precisamente, el nombre del evento proviene de la acción de dividir algo a la mitad, basado en la palabra half, en inglés.

Durante los primeros años de Bitcoin, cada bloque minado creaba en total 50 unidades de la criptomoneda nativa, bitcoin (BTC). Luego, al alcanzar el bloque 210.000, esa cantidad se redujo a 25 BTC por bloque, en el primer halving (2012). En 2016 ocurrió la segunda reducción de recompensas, y con ella se pasó a 12,5 BTC por bloque, la cantidad que se produce actualmente.

Con el promedio de minado de cada bloque en unos 10 minutos, cada 4 años se alcanzan los 210.000 nuevos bloques que marcan la llegada de un nuevo halving. Las estimaciones son meras aproximaciones porque el tiempo varía levemente en función del poder de procesamiento y la dificultad de la minería.

Sin embargo, las variaciones son mínimas, por lo que se sabe con relativa certeza cada cuánto ocurrirán las reducciones de recompensa. Tanto, que hay diversos contadores disponibles en internet para chequear cuánto falta para el siguiente halving.

A diferencia de lo que se puede pensar, esta reducción periódica de las recompensas por minería no es exclusiva de Bitcoin. Pero tampoco está presente en todas las blockchains. Principalmente, este mecanismo lo comparten otras redes cuyo código parte de una copia de Bitcoin.

Entre esos ejemplos, podemos encontrar a redes como Litecoin, cuyo halving ocurre cada 840.000 bloques. Otras redes con el mecanismo de reducción de recompensas a la mitad son Bitcoin Cash, creada a partir de una bifurcación de Bitcoin; y Bitcoin Cash Satoshi’s Vision, que se bifurcó de Bitcoin Cash.

En ambos casos, el halving se da igual que como en Bitcoin, cada 210.000 bloques. Tanto Bitcoin Cash como Bitcoin SV tuvieron sus respectivos halving a comienzos de abril de este año 2020.

Claramente, los primeros afectados con el halving son los mineros. De manera directa, la actividad de sus equipos será recompensada con la mitad de bitcoins que recibían hasta ese momento.

Esta afectación ha llevado a muchas personas en el entorno de las criptomonedas a especular sobre la posible “fuga” de los mineros a causa del halving. Lo primero que hay que entender sobre este aspecto es que, si bien las recompensas se reducen, una hipotética subida en el precio podría hacer que los mineros mantengan sus ganancias.

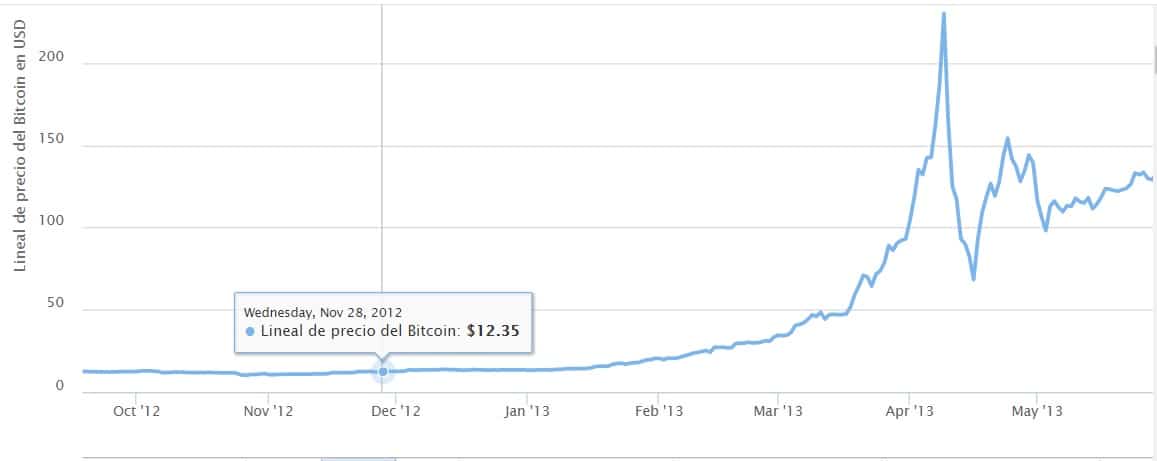

Cuando ocurrió el primer halving, en noviembre de 2012, el precio de la criptomoneda pionera rondaba los 12 dólares estadounidenses, según el registro de Buy Bitcoin Worldwide. Es decir, cada bloque, con 50 nuevos BTC, equivalía a unos 600 dólares en ese momento.

Apenas unos 3 meses después de la reducción de recompensas, el precio de 1 BTC estaba por encima de los 30 dólares. Por lo tanto, los 25 nuevos BTC que se creaban con cada bloque equivalían para ese momento a más de USD 700. Para el final de ese año, el precio de una sola unidad de bitcoin ya superaba los 600 dólares.

El otro aspecto fundamental es que las recompensas por bloque minado no son la única fuente de ingresos de quienes ejercen la minería en Bitcoin. Cada bloque no solo genera nuevas unidades de BTC, sino que en esos bloques se incluyen las transacciones con las cuales los usuarios envían y reciben fondos en bitcoin. Y esas transacciones tienen unas comisiones, que van igualmente a los mineros.

Lo que sí ocurre de forma casi ineludible con la reducción de recompensas es que los equipos cuya rentabilidad ya es baja, por tener un nivel de poder de procesamiento bajo, pueden perder su rentabilidad. Por ello, las grandes granjas de minería y los fabricantes se preparan para el evento con la sustitución de equipos viejos por nuevos modelos con mayor capacidad.

Una muestra de que la reducción de recompensas no ha generado intenciones de una salida masiva de los mineros de la red es el constante incremento en la tasa de procesamiento (hash rate) acumulada en los meses previos al halving. Este año 2020, faltando poco para el tercer halving de Bitcoin, ese hash rate ha estado en constante incremento. Esto quiere decir que hay más máquinas aportando su poder de procesamiento o que se han sumado más equipos con una mayor capacidad de cómputo.

¿Subirá considerablemente el precio de bitcoin tras el halving de este año? Esa es la gran pregunta que ronda en las discusiones sobre el futuro que le espera al mercado de criptomonedas.

La historia de los eventos anteriores parece fortalecer la narrativa de un impulso alto en el precio. Pero, ¿por qué? Primero, uno de los elementos principales a considerar aquí es el carácter deflacionario de la política de emisión de la red creada por Satoshi Nakamoto en 2009.

Por una parte, está la disminución periódica de la cantidad de monedas que se emiten. Por otra, el tope máximo de suministro (o el máximo de unidades que pueden existir). En este caso, solo podrá haber un total de 21 millones de BTC.

Ambos aspectos son contrarios a las políticas inflacionarias que los bancos centrales usan en la creación de moneda fíat. No solo no tienen una oferta finita de sus respectivas monedas, sino que tienen la potestad de imprimir a su antojo nuevas unidades, generando inflación y restando valor a las unidades en circulación.

La ecuación básica de la narrativa que prevé aumentos sostenidos para el precio de bitcoin, se basa entonces en la escasez del activo. Esa escasez total, se va haciendo más presente con cada reducción de recompensa, porque entran menos monedas diariamente al mercado.

Históricamente, los eventos de reducción de recompensas por minería han sido precedidos y seguidos por movimientos alcistas claros para bitcoin en el mercado. Como hemos dicho anteriormente, para el momento del primer halving, BTC apenas valía unos 12 dólares. Pero incluso esa cifra representaba un aumento cercano al 100% de su valor desde comienzos de ese año.

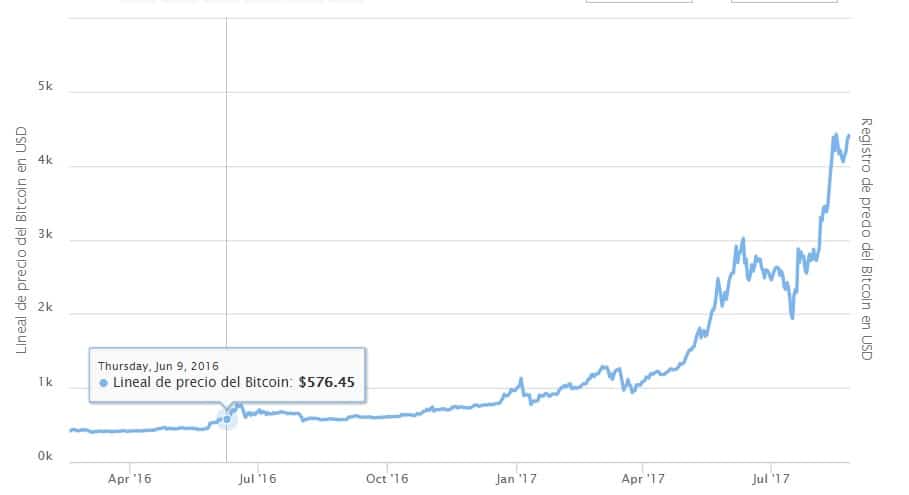

A comienzos de 2016, año del segundo halving, el precio de la criptomoneda estaba ligeramente por encima de USD 400. Al cierre de ese año, 1 BTC tenía un valor superior a los 800 dólares, duplicando su precio de inicio de año. Luego, en 2017, vendría la mayor corrida alcista en la historia de este mercado, con el precio de bitcoin acercándose a los USD 20.000 hacia finales de diciembre.

Otro aspecto que se debe tomar en cuenta es que, si bien los mineros reciben las nuevas monedas creadas cada bloque, esas monedas no afectan de manera directa el mercado. Si esos mineros no van al mercado, agregando nuevas monedas a las que estén en circulación, no existen ante los ojos del mercado. No forman parte de la oferta. Por ello, la incidencia de esas monedas no es inmediata y los posibles efectos de la reducción de recompensas en el mercado deben ser analizadas en el tiempo.

También, existe la posibilidad de que la entrada de equipos con más eficiencia a la red pueda impulsar el precio. Según un estudio de la firma Blockware Solutions presentado a finales de marzo, muchas granjas mantienen operando sus equipos poco rentables para mitigar los gastos operativos y mantener tarifas acordadas por su consumo eléctrico.

Por ello, deben vender la mayoría de los BTC que reciben. En un escenario con equipos más rentables, y tras la salida de los equipos más antiguos, podría haber un alivio a la presión de venta del sector minero en el mercado, limitando aún más la oferta e impulsando el precio, según el informe.

Diversos analistas del mercado de las criptomonedas han planteado su posición sobre el posible impacto del halving en el precio de la criptomoneda. La posición mayoritaria es alcista. Especialmente, considerando los antecedentes.

A comienzos de abril de este año, por ejemplo, el analista Willy Woo escribió en su Twitter contra la creencia de que el halving reducía a la mitad la oferta diaria de BTC ingresando al mercado. “Estamos sobreestimando el impacto de la reducción a la mitad en este ciclo”, escribió Woo, basándose en la negociación de BTC provenientes de las comisiones de transacciones en casas de cambio que también entran al mercado diariamente.

Más allá del alcismo, una de las posturas más reiteradas con respecto al posible impacto del halving es de incertidumbre. Si bien el recorrido histórico muestra grandes aumentos coincidiendo con las reducciones de recompensas anteriores, análisis como el de Coin Metrics postulan que la información disponible es insuficiente para predecir comportamientos del mercado asociados al halving.

Otros analistas no son tan cautos a la hora de lanzar sus predicciones. Entre ellos, destaca la visión de Tim Draper. Para el inversionista de riesgo, el precio de bitcoin podría superar incluso los USD 250.000 luego del halving.

Si revisamos el contexto histórico, podemos ver que cuando ocurrió el primer halving el precio de bitcoin no llegaba siquiera a los 15 dólares. En ese entonces, la red era apenas conocida entre algunos entusiastas y no tenía la incidencia y el interés que existe actualmente.

Cuando llegó la segunda reducción de recompensas, en 2016, ya había mayores expectativas en torno a bitcoin. El precio de la criptomoneda ya superaba los 400 dólares y apenas un año después comenzó la escalada en el precio que terminó de dar a bitcoin visibilidad global.

Ahora, en 2020, las expectativas con respecto al halving de Bitcoin son mucho más altas. Especialmente, la expectativa gira en torno a nuevos máximos en el precio de mercado de bitcoin. A comienzos de año, esas expectativas parecían comenzar a cumplirse, con un rendimiento en enero que superaba el de los últimos años e invitaba a esperar grandes aumentos.

Pero llegó la pandemia del coronavirus, la cuarentena casi generalizada en el mundo y, con ella, la crisis de los mercados internacionales que se vive actualmente. Esa crisis llevó a bitcoin por debajo de los 5.000 dólares y pareció frenar el impulso que llevaba el precio de cara al halving.

Luego de un par de semanas de comportamiento muy negativo, bitcoin se ha ido recuperando. De hecho, solo BTC y el oro han logrado sostenerse en medio de la crisis que ha afectado el mercado petrolero, las acciones e índices bursátiles por igual. Incluso, bitcoin ha superado al oro en términos de rendimiento en lo que va de año.

Queda por ver si ese repunte se sostendrá en el tiempo. Hasta ahora, los eventos de reducción de recompensas han sido seguidos por nuevos niveles en el precio de bitcoin. A día de hoy, parece incluso muy difícil volver a precios de las reducciones anteriores. ¿Sucederá igual con el halving de este año 2020 en Bitcoin?

La empresa desplegará los mineros en sus instalaciones de Estados Unidos y Canadá tras acordar con el fabricante MicroBT.

Leer másDetailsMantente informado de los últimos acontecimientos del mundo de las criptomonedas.

SUSCRIBIRME© 2022 Hecho con ♥ por Latinos.

Estas disfrutando de tu prueba gratis. Te restan

Si no quieres perder acceso a tus beneficios, adquiere uno de nuestros planes de suscripción

Para que este sitio siga funcionando y podamos ofrecerte información relevante y actualizada sobre criptomonedas, necesitamos tu apoyo.

Puedes apoyarnos de dos formas:

Suscríbete y forma parte de nuestra comunidad premium desde solo X$/mes